José Mª Gay de Liébana

Professor de la Facultat d’Economia i Empresa de la Universitat de Barcelona

Acadèmic de número de la Reial Acadèmia Europea de Doctors-Barcelona 1914 (RAED)

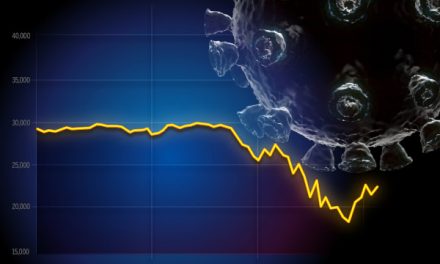

Donya Prudència, tan recatada ella, haurà de fer el salt, perquè a la banca, per més que li retreguin els “anticasta” conversos a la casta, sempre se li exigeix i de vegades, com ara, es troba entre l’espasa i la paret. M’explico. Avui la banca és més resistent que el 2008. Aquests anys s’ha dotat al sistema bancari d’una rigidesa regulatòria molt rigorosa per tal de no repetir els col·lapses de la crisi financera. A més, la banca ha inflat els seus coixins de seguretat de provisions durant els anys de recuperació per estar previnguda davant escenaris com l’actual, de contracció de l’activitat econòmica, tot i que sens dubte l’actual crisi disruptiva hagi agafat per sorpresa a tothom, inclòs també el propi sistema financer mundial.

Els bancs estan bregant aquests anys amb el handicap d’uns tipus d’interès molt baixos i els seus marges s’han estret, al que s’afegeix la transformació digital i unes vies absolutament diferents a tot l’existent en la relació amb els seus clients. L’oferta creditícia, fins al moment, ha existit, però la contenció a endeutar-se d’empreses i famílies després dels fiascos de la crisi financera del 2008 i el seu rosari de seqüeles ha moderat repunts d’endeutament a l’extrem que la tendència que mostra el deute financer privat està molt aplanat. Per força, en l’actual escenari, la banca serà el motor dels préstecs que es concedeixin però, és clar, ha d’actuar amb moderació per les exigències del sistema financer. I això comporta un estrès afegit: la pujada d’impagaments que es produirà a causa de la pandèmia.

Si la banca, un cop iniciada en el transcurs dels propers dies una fase creditícia expansiva, es veiés obligada a dotar, a causa de la rigorosa normativa financera, totes les provisions hagudes i per haver, els seus comptes de resultats es ressentirien, fins i tot en certs casos podrien entrar en pèrdues. Per això, el Banc Central Europeu haurà de fer els ulls grossos o, dit més elegantment, flexibilitzar les rigideses imperants pel que fa a cobertures a través de provisions i ser permissiu davant les moratòries de crèdits. A manera de compensació per aquesta relaxació creditícia, els bancs han d’actuar en les pròximes setmanes amb molta cautela en repartiments de dividends i recompres d’accions per tal de mantenir els seus volums de recursos propis en cotes de solvència. Fins a cert punt, el suport públic, en forma d’aval, a crèdits que es concedeixin a empreses i autònoms redueix el risc bancari de probables impagaments.