Emili Gironella y María del Carmen Barcons analizan en un completo informe uno de los principales indicadores contables

Emili Gironella, académico de número de la Real Academia Europea de Doctores-Barcelona 1914 (RAED), doctor en Ciencias Económicas y Empresariales y reconocido auditor, ha publicado junto a María del Carmen Barcons, profesora de Economía Financiera y Contabilidad de la Universidad de Barcelona, la primera parte de un amplio informe sobre el cash flow con el título «¿Cómo calcular el cash flow en un negocio?». Un completo análisis sobre un tema tan recurrente como poco conocido que ha aparecido en el número 25 de la revista «Técnica Contable y Financiera», correspondiente al pasado 16 de diciembre. El artículo se completará en los próximos seis números de la revista a lo largo de los meses sucesivos.

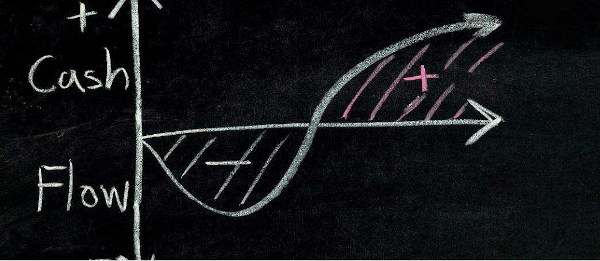

Los autores parten de una sencilla definición de este indicador que marca los flujos de efectivo en la contabilidad de cualquier sociedad, pero que no siempre refleja con fidelidad la liquidez ni la evolución real de las cuentas: «El cash flow es un indicador financiero que ha alcanzado una popularidad creciente en los últimos tiempos, estimulado por las corrientes financieras actuales que estiman que el balance y la cuenta de pérdidas y ganancias de las empresas, por la gran complejidad de la normativa contable, excesivamente arbitraria y llena de convencionalismos y estimaciones de futuro, en ocasiones no proporciona la imagen fiel de su situación financiera y patrimonial ni de los resultados de sus operaciones de una manera real y aceptable».

A partir de ahí, Gironella y Barcons tratan de analizar un indicador que ha asumido una excesiva complejidad que a menudo no está acompañada de un criterio contable único. «Hoy en día oímos hablar de cash flow, flujos de efectivo, flujos de caja, flujos de tesorería, cash flow bruto, free cash flow (flujos de caja libre), cash flow para el accionista, cash flow para el servicio de la deuda, capital cash flow, cash flow contable o económico, cash flow financiero, cash flow negativo, cash flow social, cash flow operativo, cash flow discrecional, flujo de caja de las operaciones, flujos de efectivo de las actividades de explotación, flujos de efectivo de las actividades de inversión, flujos de efectivo de las actividades de financiación… estos tres últimos, además, según expresión del Plan General de Contabilidad de 2007″, señalan para evidenciar el poco rigor del concepto.

El estudio pone en evidencia la validez de los resultados de cada ejercicio presentados a tenor de este mismo Plan General. «El problema con el importe del resultado neto del ejercicio (beneficio neto o pérdida neta) es que su cálculo o determinación se supedita a la aplicación de la normativa contable, cada día más farragosa y difícil de entender incluso para expertos en la materia y excesivamente arbitraria y llena de convencionalismos y estimaciones de futuro en determinados apartados, dependiendo, por tanto, de decisiones e interpretaciones personales de la persona que debe calcularlo, lo que implica la subjetividad del mismo, especialmente sobre la contabilización de una parte de los activos, ingresos y gastos del ejercicio, que hacen de él una cifra cada día menos objetiva», añade.

El estudio pone en evidencia la validez de los resultados de cada ejercicio presentados a tenor de este mismo Plan General. «El problema con el importe del resultado neto del ejercicio (beneficio neto o pérdida neta) es que su cálculo o determinación se supedita a la aplicación de la normativa contable, cada día más farragosa y difícil de entender incluso para expertos en la materia y excesivamente arbitraria y llena de convencionalismos y estimaciones de futuro en determinados apartados, dependiendo, por tanto, de decisiones e interpretaciones personales de la persona que debe calcularlo, lo que implica la subjetividad del mismo, especialmente sobre la contabilización de una parte de los activos, ingresos y gastos del ejercicio, que hacen de él una cifra cada día menos objetiva», añade.

De ahí, consideran, que el cash flow o flujos de caja, flujos de tesorería o flujos de efectivo, como los denomina el Plan General de Contabilidad, sea un indicador que cada vez se tiene más en cuenta por parte de los agentes financieros para analizar la situación de un empresa, pese a ser una información que no muestra ni el balance ni la cuenta de pérdidas y ganancias al no aportar datos sobre el movimiento habido de los cobros y pagos de la empresa ni de sus orígenes y aplicaciones que la entidad genera.