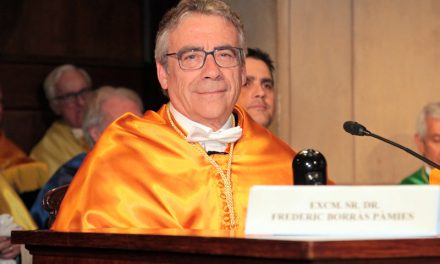

Montserrat Casanovas

Catedrática de Economía Financiera y Contabilidad de la Universidad de Barcelona, presidenta de la Comisión de Economistas Docentes e Investigadores y del Foro de Economistas en Mercados Financieros del Colegio de Economistas de Cataluña, vicepresidenta de la Comisión Financiera del Registro de Economistas Asesores Financieros del Consejo General de Economistas de España y coordinadora de su Observatorio Financiero y académica de número y miembro de la Junta de Gobierno de la Real Academia Europea de Doctores-Barcelona 1914 (RAED)

Artículo publicado en la revista «EAF Informa» del Consejo General de Economistas en su edición correspondiente a diciembre de 2020

Montserrat Casanovas, catedrática de Economía Financiera y Contabilidad de la Universidad de Barcelona, académica de número y miembro de la Junta de Gobierno de la Real Academia Europea de Doctores-Barcelona 1914 (RAED), publica en la edición correspondiente a diciembre de «EAF Informa», la revista del Consejo General de Economistas, el artículo «IRPH o Euribor, una cuestión de educación financiera», dentro de un informe del Observatorio Financiero de esta institución que ella misma coordina.

La académica es autora de numerosas publicaciones sobre finanzas y mercados financieros y vocal de los consejos editoriales de diversas revistas nacionales e internacionales. Es la presidenta de la Comisión de Economistas Docentes e Investigadores y del Foro de Economistas en Mercados Financieros del Colegio de Economistas de Cataluña, además de vicepresidenta de la Comisión Financiera del Registro de Economistas Asesores Financieros del Consejo General de Economistas de España.

IRPH o Euribor, una cuestión de educación financiera

Dra. Montserrat Casanovas

Los préstamos hipotecarios a tipo variable, en España, han sido los más habituales en los últimos 25 años. Su principal característica es que su tipo de interés se determina en base a un tipo de interés de referencia que va variando, más un margen o diferencial fijo a lo largo de la vida del préstamo. Por consiguiente, a priori, es imposible conocer el coste efectivo que tendremos, en el caso de optar por esta modalidad de préstamo ya que estará en función de la evolución del tipo de interés de referencia que ha elegido el prestatario. De manera que, si el tipo de interés de referencia evoluciona a la baja, el coste del préstamo se reducirá mientras que, si contrariamente el tipo de interés de referencia sube, el coste del préstamo subirá en la misma proporción que suba el tipo de interés de referencia.

En consecuencia, la elección de un préstamo a tipo de interés fijo, cuyo coste efectivo es conocido de antemano o un préstamo a tipo variable, cuyo coste como indica su nombre es variable, dependerá de las expectativas de evolución de los tipos de interés en el futuro y del grado de aversión al riesgo del prestatario. En el caso de un prestatario muy adverso al riesgo es preferible un préstamo a tipo fijo ya que conocerá la carga periódica exacta que representa el mismo. También si la expectativa de evolución a corto o a medio plazo de los tipos de interés es alcista será mejor optar por la modalidad de tipo de interés fijo.

En España, el tipo de interés de referencia más utilizado ha sido el Euribor a 12 meses. Modificado por la Circular 5/2017 de 22 de diciembre del Banco de España, que lo define como la media aritmética simple mensual de los valores de referencia Euribor que figuran en el Anexo del Reglamento de Ejecución UE 2016/1368, por el que se establece una lista de los índices de referencia cruciales utilizados en los mercados financieros. El Euribor, acrónimo del inglés Euro Interbank Offered Rate, es un tipo de interés de oferta del mercado interbancario del euro a un año. Administrado por el European Money Market Institute (EMMI). Si bien, de acuerdo con la Orden Ministerial de 28 de octubre de 2011, los tipos de interés de referencia del mercado hipotecario, además del Euribor a un año son:

- El tipo de interés medio de los préstamos hipotecarios a más de tres años (IRPH), concedidos por el conjunto de entidades de crédito (bancos y cajas de ahorro), para la financiación de vivienda libre.

- El tipo de rendimiento interno en el mercado secundario de deuda pública cuyo vencimiento residual se sitúe entre dos y seis años.

- El tipo de interés medio de los préstamos hipotecarios entre uno y cinco años, para vivienda libre, concedidos por las Entidades de crédito de la zona euro, publicados por el Banco Central Europeo.

- Y el tipo de interés de las permutas financieras o IRS (Interest Rate Swaps) al plazo de cinco años, calculados por la International Swaps Derivatives Association (ISDA). Para los préstamos concedidos con posterioridad al 29 de abril de 2012 dejan de ser oficiales el IRPH de los bancos, el IRPH de las cajas y el Indicador CECA. (El IRPH de los bancos era la media aritmética de los tipos de interés de los préstamos hipotecarios a más de tres años, concedidos por los bancos para la financiación de vivienda libre. El IRPH de las cajas era la media aritmética de los tipos de interés de los préstamos hipotecarios a más de tres años, concedidos por las cajas de ahorros para la financiación de vivienda libre. Y el Indicador CECA era un tipo de interés aplicado tanto a los préstamos hipotecarios como a los de tipo personal a más de tres años).

Por tanto, la elección del tipo de interés de referencia era una cuestión compleja para las personas que no disponían de una educación financiera amplia. Y el problema surgió no en el momento de la contratación, en el que había toda la información histórica de cómo habían evolucionado dichos índices de referencia, facilitada por el Banco de España, así como su composición, sino en el momento en que el Banco Central Europeo empezó a bajar los tipos de interés y el Euribor fue bajando ininterrumpidamente hasta los tipos negativos actuales, mientras que el IRPH iba manteniendo una diferencia de aproximadamente un 2% de más en su contra.

Este mayor coste de los préstamos hipotecarios referenciados al IRPH, debido a la propia composición del índice, es lo que ha llevado a los prestatarios a recurrir por cláusula abusiva. El dictamen del Tribunal de Justicia de la Unión Europea (TJUE), de 3 de marzo de 2020, establece que sean los jueces de cada país los que controlen si dichos préstamos referenciados al IRPH han sido comercializados, caso por caso, de forma poco transparente. En este sentido, el Tribunal Supremo, el 21 de octubre de 2020, siguiendo la Jurisprudencia del TJUE, ha resuelto cuatro recursos de casación en relación con la cláusula de interés variable IRPH, apreciando falta de transparencia, pero no abusividad.

Para evitar esta problemática, la nueva Ley 5/2019 de 15 de marzo de Contratos de Crédito Inmobiliario ha establecido nuevas medidas de protección al cliente, tales como la evaluación que tiene que hacer el propio notario sobre la comprensión y consecuencias del índice elegido por parte del prestatario antes de que éste firme el contrato del correspondiente préstamo hipotecario. Además, es obligatorio desde que entró en vigor la nueva Ley Hipotecaria, el 16 de junio de 2019, entregar al cliente la información precontractual consistente en la denominada FEIN (Ficha Europea de Información Normalizada), en la que se incluye toda la información personalizada sobre el préstamo hipotecario que quiere contratar, para que éste pueda evaluar si le interesa o no. Y un documento complementario, la FIAE (Ficha de Advertencia Estandarizada), que amplía la información con respecto a las cláusulas de la hipoteca, el reparto de los gastos asociados a la hipoteca (tasación y escritura pública), el índice de referencia y las implicaciones de cambios en el mismo sobre la cuota, etc.

Si bien, en mi opinión, el problema de fondo estriba en la falta de formación financiera de algunos prestatarios. Al igual que ha ocurrido con las cláusulas suelo de los préstamos, las hipotecas multidivisa y ahora con el IRPH, más adelante puede ocurrir con los préstamos hipotecarios a tipo fijo versus a tipo variable si las expectativas de subida de tipos de interés son diferentes a las previstas. Por lo que recomendamos que, si tienen dudas en torno a la modalidad de préstamo hipotecario a contratar y no tienen la educación financiera suficiente, acudan a un asesor financiero que les ayudará a tomar esta importante decisión.